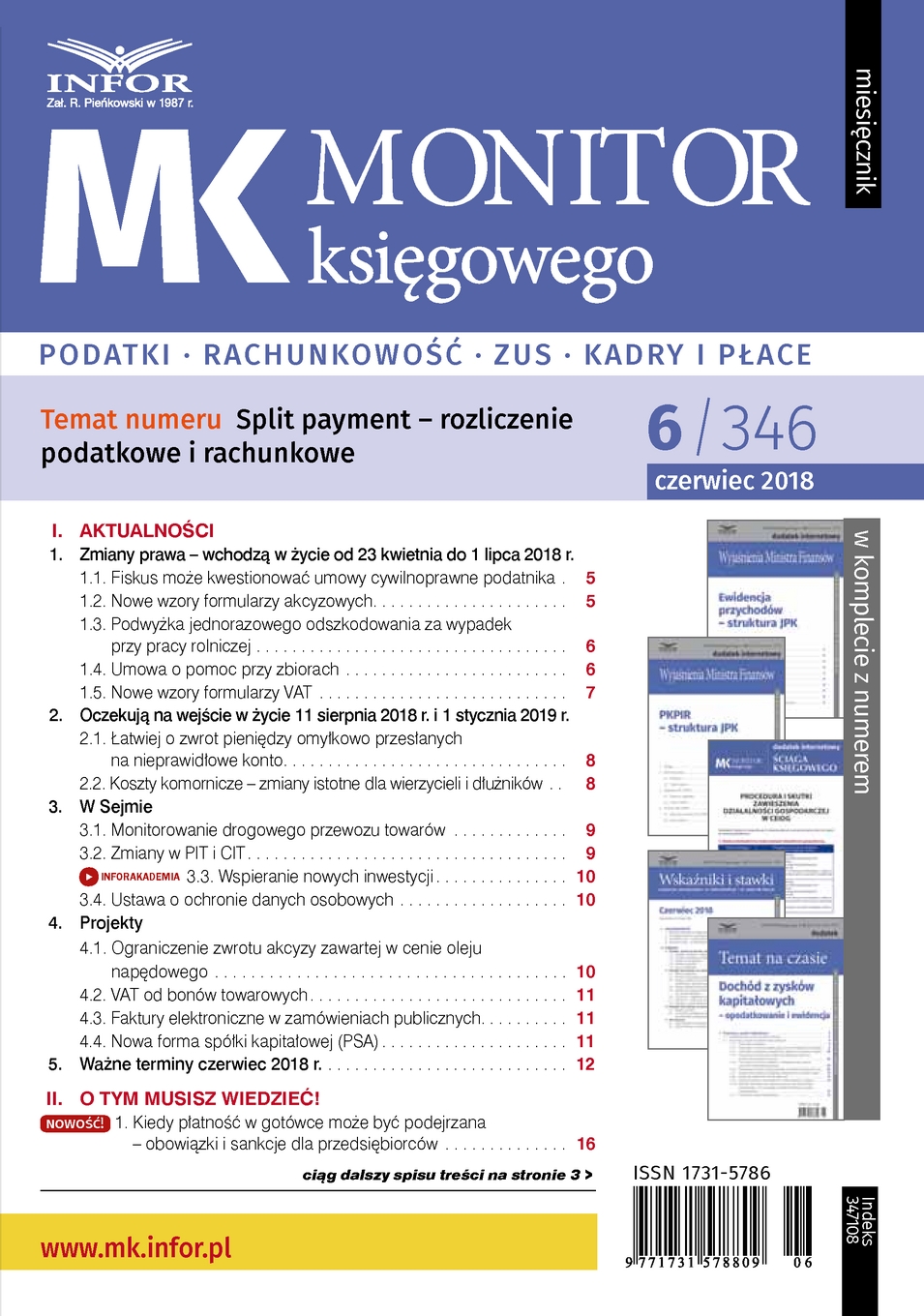

Split payment – rozliczenie podatkowe i rachunkowe

1 lipca 2018 r. wejdzie w życie mechanizm tzw. podzielonej płatności. Nabywcy towarów i usług będą mogli wybrać, czy skorzystają z tego mechanizmu, dokonując zapłaty. Rządzący zapowiadają już jednak, że stosowanie mechanizmu split payment stanie się wkrótce obowiązkowe w branżach, w których zidentyfikowano istotne oszustwa w VAT. W artykule przedstawiamy skutki zastosowania mechanizmu split payment dla sprzedawcy i nabywcy w ich rozliczeniach podatkowych i rachunkowych.

Z dniem 1 lipca 2018 r. wejdą w życie przepisy dotyczące mechanizmu podzielonej płatności (ang. split payment) określone przez art. 108a-art. 108d ustawy o VAT. Zostały one wprowadzone ustawą z 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw - Dz.U. z 2018 r. poz. 62. Ich celem jest przeciwdziałanie nadużyciom i oszustwom podatkowym poprzez eliminowanie ryzyka znikania podatników wraz z zapłaconym im przez kontrahentów, a nieodprowadzonym podatkiem VAT. Mechanizm podzielonej płatności jest stosowany wyłącznie w odniesieniu do transakcji pomiędzy przedsiębiorcami (podatnikami), czyli do transakcji B2B (business to business).

Obecnie stosowanie tego mechanizmu jest dobrowolne. Dobrowolność ta przejawia się tym, że zasadniczo to nabywca towarów i usług decyduje o tym, czy otrzymana faktura zostanie przez niego uregulowana z zastosowaniem przepisów dotyczących podzielonej płatności. Dokonanie zapłaty, w sposób właściwy dla split paymentu, może następować wybiórczo, co oznacza, że nie każda faktura musi być uregulowana przez nabywcę z zastosowaniem mechanizmu podzielonej płatności. To nabywca decyduje, którą fakturę zapłaci z zastosowaniem tego mechanizmu i wobec którego dostawcy go zastosuje.

Na razie stosowanie tego mechanizmu jest dobrowolne, ale należy zaznaczyć, że Ministerstwo Finansów podjęło już działania zmierzające do tego, aby od 1 stycznia 2019 r. jego stosowanie w wybranych branżach było obowiązkowe.